作者:万汇会计师事务所 发表时间:2022-05-07

一、如何描述财务经理的日常工作

罗列日常工作,比如审核付款,检查凭证录入;

再把不太经常做的工作罗列一下,比如维护银行/税务/审计关系,每月的结账把关,报告等;

再把对员工做了哪些事情罗列一下,比如对他们的管理/培训/评估/团队建设;

然后把对上司做的工作理顺,比如计划/预算和各种分析报告;

最后全面布局财务部的工作,比如流程/制度/政策建设。

做什么,什么时候做不是特别重要,重要的是在一段达成什么目标需要自己明确。

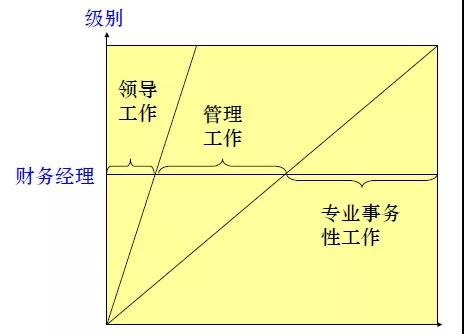

二、财务经理的技能与分配

跟财务相关的,审核合同、凭证等;

帮助员工协调冲突,帮助领导推进重要事项,协调下面员工跟其他部门沟通;

激烈别人、鼓舞别人的、解决麻烦事情,难题的。

三、能力与观念升级

做到财务总监财务经理的时候就不是事物驱动性的了,不能在等着别人给自己分配活了;而是应该目标驱动型的,为公司未来的某个战略,某个目标做准备,不能等到领导问起来的时候什么都不知道了。有些东西不懂的要开始学,有些东西要请教别人,请示领导。

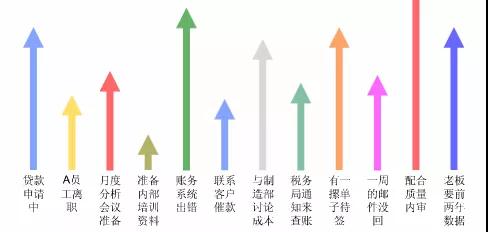

规划布局(下面的人员都应做什么,做布局,做调整);处理问题;审批文件(报销等等);参加会议(自己部门的,其他部门的,公司级别的);沟通讨论(跟员工沟通、跟销售商量促销政策等);商业交往(银行,税务局,海关,投资人,股东,券商);布置任务;指导工作;总结评估(部门取得的成绩,总结公司的)。

从单任务处理系统转变为多任务处理系统,由串行改为并行处理;经常布局并切换场景。很多事情和任务都是并行前进的。

①组织架构:对财务部人员、资源安排的调配

②岗位职责与任务分配

③工作规范与流程

①人力资源管理

②团队绩效管理

③团队活动与文化

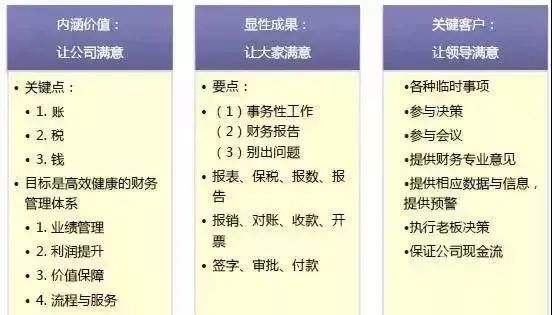

四、财务部目标与角色

▶以最经济有效的方式提供高质量信息、专业服务和业务控制;

▶以满足支持和配合公司的业务发展的需要,财务部的基本目标与公司的目标相同就是使股东效益最大化。

①财务帐和管理帐

②帮助公司做好科学决策

③财务管控智能,提高效率

④资金的管理

⑤帮助公司完成预算,促进发展

⑥绩效管理

五、财务部门的业绩

六、拟定工作拓展计划书

工作程序和每天的主要工作内容;

深入了解公司业务、流程、人员等各个方面情况(参与会议,现场参加,走访等等);

描述自己的管理思路以及将要采取的管理措施;

做好应对各种可能出现问题的防范措施和思想准备;

对自己工作(财务能力和体系)的未来发展目标提出设想。

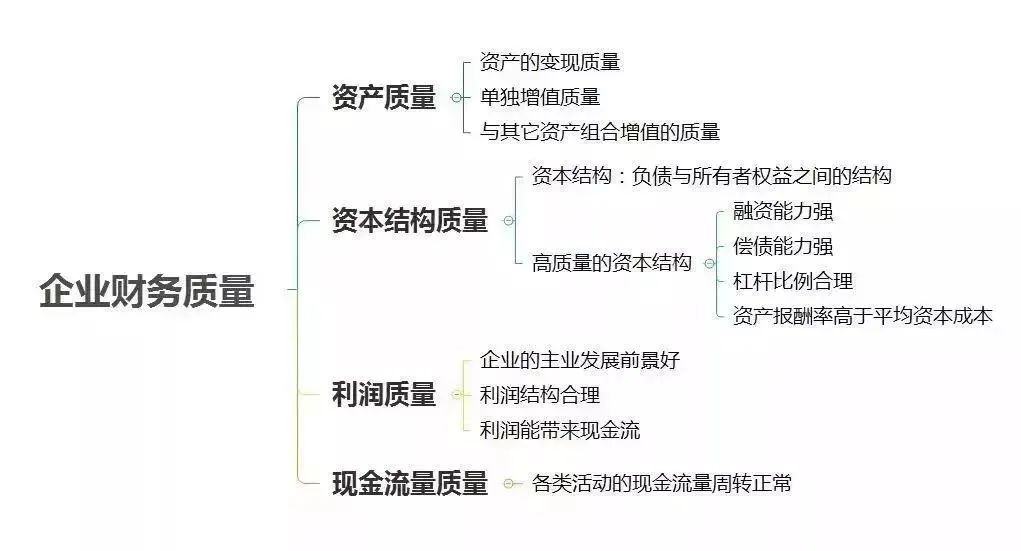

七、财务分析思维导图及必备公式汇总

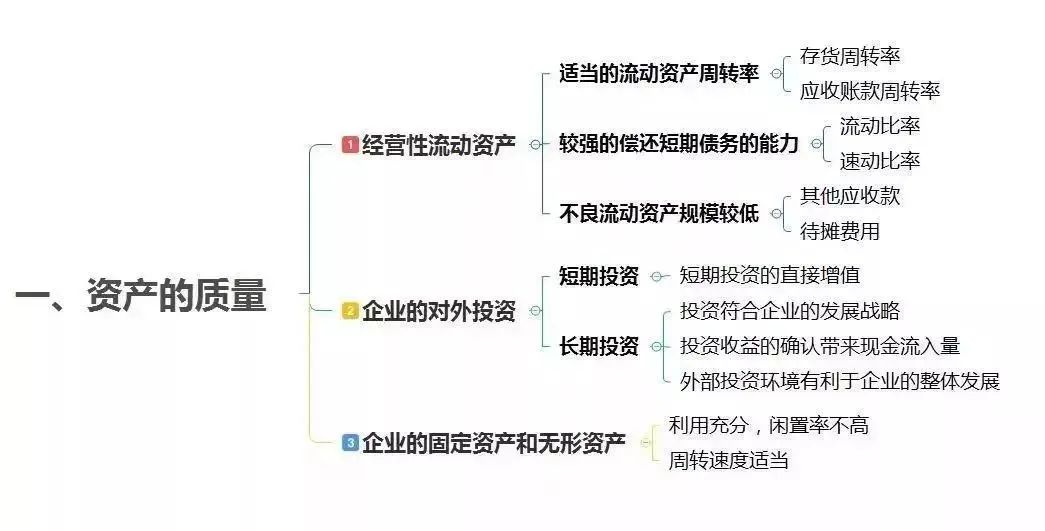

(1)资产质量;

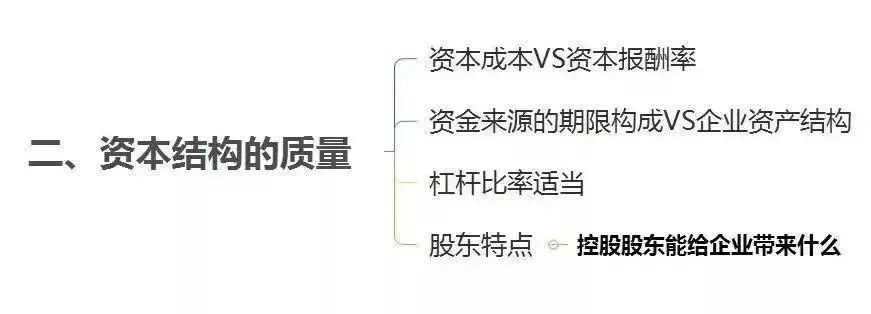

(2)资本结构质量;

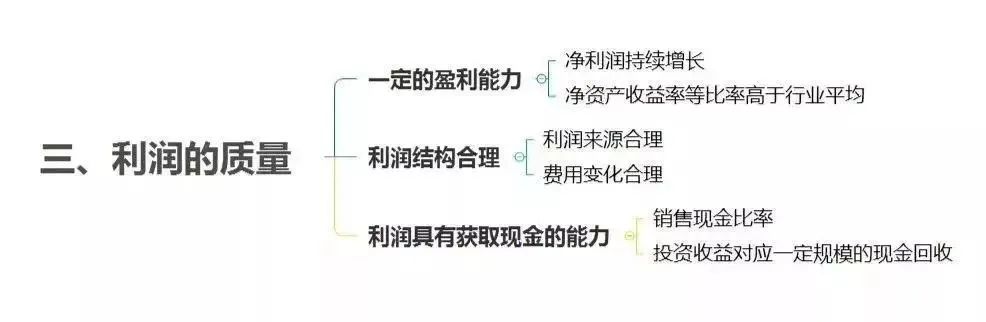

(3)利润质量;

(4)现金流量质量。

所对应的就是三张报表:

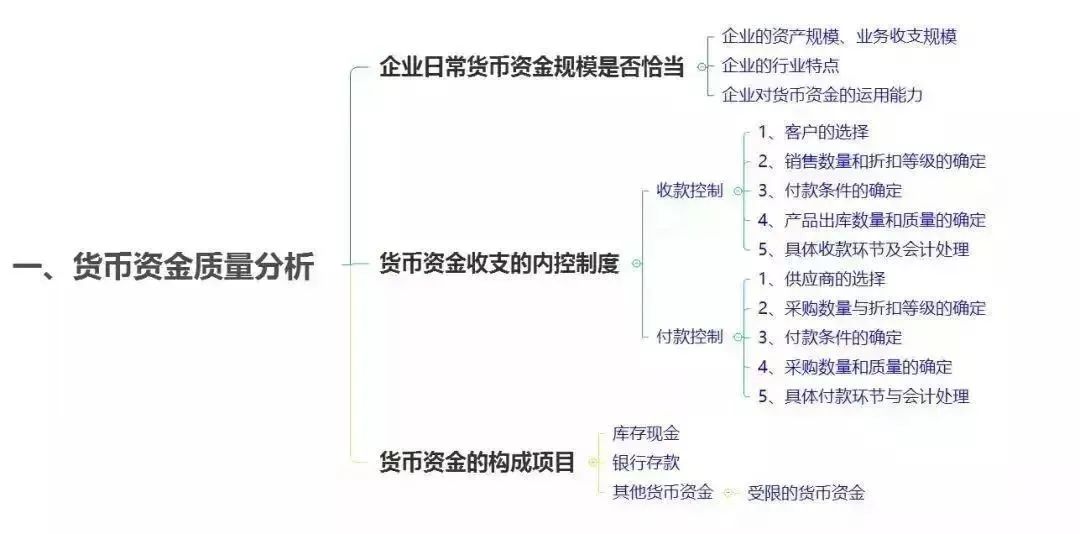

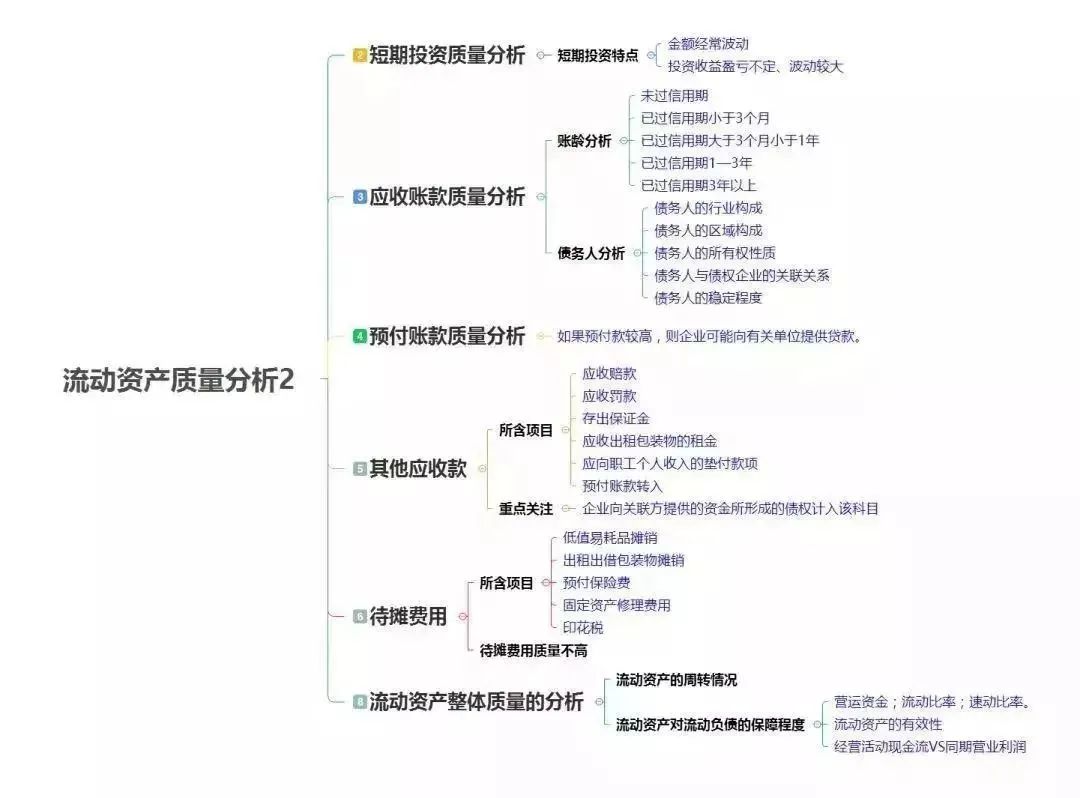

流动资产质量分析:

流动资产之货币资金:

流动资产之应收款项等:

资本结构质量主要分析:

①流动资产质量

②长期负债质量

③所有者权益质量

很多财务分析都是从利润表入手的。因为利润表是企业的面子,为了让面子好看,也就是让利润有质量,企业必须有资产质量和资本结构质量来保证。

利润表就是一条线,帮我们牵引出企业的其他信息。

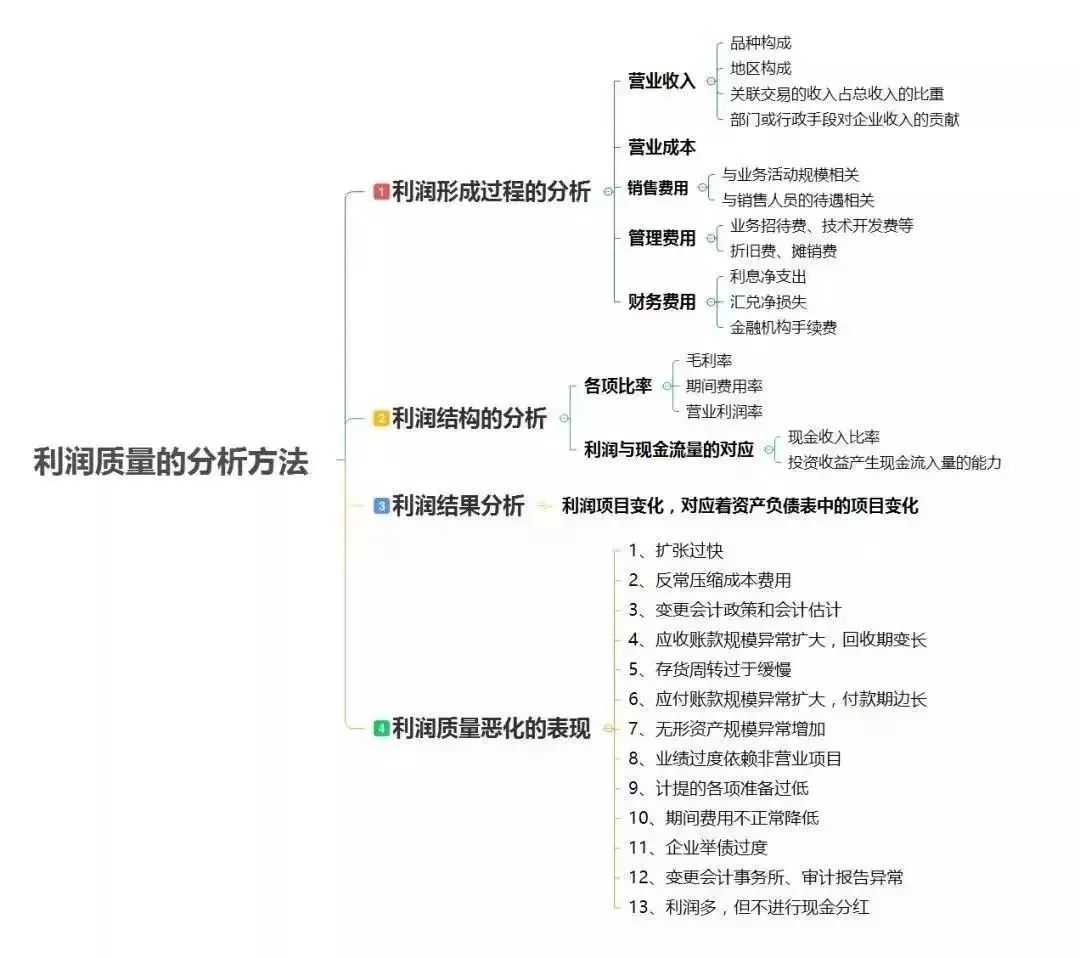

利润质量的分析牵扯到诸多内容。

从利润的形成到利润的结构,再到利润质量恶化的13个表现。

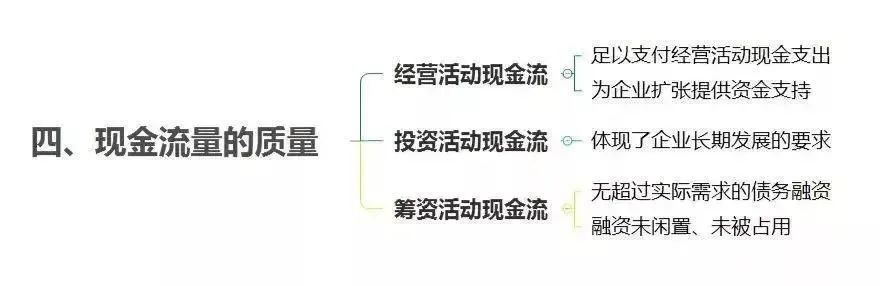

现金为王。利润有质量最后还是要体现在现金上,即企业的利润能给企业带来现金,企业的经营性现金流量足以覆盖企业的日常支出,甚至可以支撑企业投融资的需要。

结构清晰才能表达有力。用思维导图整理的读书笔记一目了然,会先让自己具有财务分析的“全局观”,然后再局部分析突破。

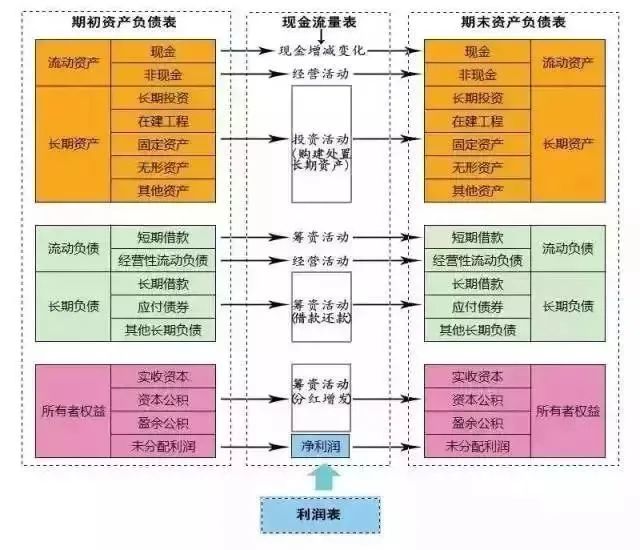

为了详细的财务报表,以下通过一张图看懂三张财务报表及其关系,这三张表代表了一个公司全部的财务信息。而三张财务报表,实际上是一个动态系统的简化模型。

♦资产负债表:代表一个公司的资产与负债及股东权益。

♦利润表:代表一个公司的利润来源。

♦现金流量表:代表一个公司的现金流量,更代表资产负债表的变化。

资产负债表——所有表格的基础。

从某种意义上说,一个公司的资产负债表才是根本。无论是现金流量表还是利润表都是对资产负债表的深入解释。在格雷厄姆的时代,会计准则并没有要求现金流量表。后来的会计准则进一步发展,现金流量表才成为必须。因此在格雷厄姆的《证券分析》一书中对资产负债表的论述与分析是最多的。

现金流量表——资产负债表的变化

现金流量表是对资产负债表变化的解释。现金的变化最终反映到资产负债表的现金及等价物一项。而现金的变化源泉则是净利润。净利润经过“经营”、“投资”、“筹资”三项重要的现金变动转变为最终的现金变化。

首先,净利润经过营运资本的变化、摊销折旧等非现金项目、其他项目(财务支出或收入、投资收益等)的调整,最终转换为经营现金流。

其次,投资的支出与收益的现金流量。其中买卖资产对资产负债表的资产项目有影响。

最后,筹资的现金流量。其中,借债与还债会影响资产负债表的借款项目。分红与增发会影响资产负债表的股东权益项目。

利润表是净利润的来源。而净利润则直接影响资产负债表中股东权益的变化。

这三张表格是一个公司财务状况的精髓与总结。也是公司这个动态系统的简化模型。

那么,“财务报表分析”要分析些什么?面对财务三张报表的分析,从逻辑上讲有四大导向:盈利性、安全性、效率性和增长性。

八、企业财务报表分析公式大全

流动比率=流动资产/流动负债*100%。指标越高,企业流动资产流转越快,偿还流动负债能力越强。国际公认200%,我国150%较好。

速动比率=速动资产(流动资产-存货)/流动负债*100%。国际标志比率100%我国90%左右。

资产负债率=负债总额/资产总额*100%。指标越高负债程度高,经营风险大,能以较低的资金成本进行生产经营。保守比率不高于50%,国际公认较好60%。

资本保值增值率=扣除客观因素后的年末所有者权益/年初所有者权益*100%,指标越高,资本保全情况越好,企业发展潜力越大,债权人利益越有保障。

资本积累率=本年所有者权益增长额/年初所有者权益*100%,指标越高,所有者权益增长越快,资本积累能力越强,保全情况好,持续发展能力越大。

主营业务毛利率=毛利(主营收入-主营成本)/主营业务收入*100%,介于20%-50%之间,一般相对合理稳定,流动性强的商品,毛利率低。设计新颖的特殊商品(时装)毛利率高。

主营业务净利率=净利润/主营业务收入*100%,反映企业基本获利能力。

主营业务成本率=主营业务成本/主营业务收入*100%

营业费用率=营业费用/主营业务收入*100%

主营业务税金率=主营业务税金及附加/主营业务收入*100%

资产净利率=税后净利/平均总资产*100%=主营业务净利率*总资产周转率。指标高低于企业资产结构,经验管理水平有密切关系。

净资产收益率=净利润/平均所有者权益*100%。反映投资者投资回报率,股东期望平均年度净资产收益率能超过12%。

不良资产比率=年末不良资总额/年末资产总额*100%

资产损失比率=待处理资产损失净额/年末资产总额*100%

固定资产成新率=平均固定资产净值/平均固定资产原值*100%

流动比率=流动资产/流动负债*100%

速动比率=速动资产/流动负债*100%

资产负债率=负债总额/资产总额*100%

长期资产适合率=(所有者权益+长期负债)/(固定资产+长期投资)*100%

资本保值增值率=扣除客观因素后的年末所有者权益/年初所有者权益*100%

资本积累率=本年所有者权益增长额/年初所有者权益*100%

主营业务毛利率=毛利/主营业务收入*100%

主营业务净利率=净利润/主营业务收入*100%

主营业务成本率=主营业务成本/主营业务收入*100%

营业费用率=营业费用/主营业务收入*100%

主营业务税金率=主营业务税金及附加/主营业务收入*100%

资产净利率=税后净利/平均总资产*100%=主营业务净利率*总资产周转率

净资产收益率=净利润/平均所有者权益*100%

管理费用率=管理费用/主营业务收入*100%

财务费用率=财务费用/主营业务收入*100%

成本、费用利润率=利润总额/(主营业务成本+期间费用)*100%

销售收现比=销售收现/销售额

营运指数=经营现金净流量/经营所得现金

现金比率=现金余额/流动负债*100%

现金流动负债比=经营活动净现金流量/流动负债*100%

现金债务总额比=经营活动净现金流量/总负债*100%

销售现金比率=经营现金净流量/销售额*100%

应收帐款周转率(次数)=赊销收入净额/应收帐款平均余额

应收帐款周转天数

=天数/应收帐款周转次数

=计算期天数*应收帐款平均余额/赊销收入净额;

销售收入净额=销售收入-现销收入-销售折扣与折让。

存货周转率=销售成本/平均存货

存货周转天数=计算期天数/存货周转率

流动资产周转次数(率)=销售收入净额/流动资产平均余额

流动资产周转天数=计算期天数/流动资产周转次数

总资产周转率=销售收入净额/平均资产总额

总资产周转天数=计算期天数/总资产周转率

已获利息倍数=(税前利润总额+利息支出)/利息支出

总资产报酬率=(利润总额+利息支出)/平均资产总额

应收帐款周转率(次数)=赊销收入净额/应收帐款平均余额,指标高说明收帐迅速,账龄期限短,减少企业收帐费用和坏账损失。

应收帐款周转天数

=天数/应收帐款周转次数

=计算期天数*应收帐款平均余额/赊销收入净额;

销售收入净额=销售收入-现销收入-销售折扣与折让。

存货周转率=销售成本/平均存货。一般情况周转速度越快,变现速度越快,占用存货资金少,占用相同数额的存货而实现的销货成本大。

存货周转天数=计算期天数(年360天)/存货周转率

流动资产周转次数(率)=销售收入净额/流动资产平均余额,指标高表明企业流动资产周转速度快,利用效果好。

流动资产周转天数=计算期天数/流动资产周转次数

总资产周转率=销售收入净额/平均资产总额。周转速度快,企业的营运能力强;指标低,说明收入不足,或资产闲置浪费。

总资产周转天数=计算期天数/总资产周转率

已获利息倍数=(税前利润总额+利息支出)/利息支出

总资产报酬率=(利润总额+利息支出)/平均资产总额

来源:正保会计网校、财务职场、财智东方e讲堂、财务经理人论坛等汇总整理,仅供学习交流参考,如有侵权请联系删除。